あなたはライフプランについて考えたことありますか?

- いきなりライフプランと言われても、、、、

- 退職金と年金で、なんとかなるのでは?

- まだ子どもの教育にお金がかかるし住宅ローンも残ってるし、ライフプランなんて、、、

若いうちから具体的なライフプランを考えている人は少ないかもしれません。

しかし漠然としたイメージだけで退職を迎え、老後生活に入って初めて「お金が足りない!」と気づいても、それからでは取り返しがつかないこともあります。

あなたの叶えたかった夢や、やりたかったことが実現できなくなってしまうかも知れません。

この記事ではライフプランの立て方について入門的な内容をお伝えします。

次のことが分かります。

- 夢を実現するためには将来のお金を意識する必要があること

- ライフプランを作るメリット/デメリット

- ライフプランの作り方や使い方

ライフプランの立て方が分かれば、将来にわたって経済的に不安のない、自分のやりたいことができる充実した人生を送ることができるようになります。

ぜひ、あなたもライフプランを立ててみましょう。

ライフプランの立て方 1 メリット・デメリットを確認

ライフプランとは家族世帯であれば家族の、独身世帯であればご自分の「現在から将来にわたるお金の計画」です。

現在は働いていて収入があるかもしれませんが歳をとれば引退も考えられます。

歳をとっても一定の生活費は必要でしょうし、子どもがいれば教育費なども考えなくてはなりません。

あなたや家族の夢を叶えるため、やりたかったことを実現するためには相応のお金が必要になることも多いでしょう。

ライフプランを立てるとは自分や家族の年齢の経過に伴って必要になるであろうお金や収入を予測して、問題なく過ごしていけるようお金の計画を考えることです。

具体的には「すでに持ってるお金」と「これから入る見込みのお金」で「これから必要なお金」を賄うことができるよう計画を立てることです。

これを現在から数十年後の将来までにわたる表を作って確認するのです。

ライフプランは例外なく誰もが計画して損はない、というよりも必ず計画しておきたいものです。

ライフプランの立て方、考え方をぜひチェックしておいてください。

ライフプランとは現在から将来にわたるお金の計画

自分や家族の年齢の経過に伴って必要になるであろうお金や収入を予測して、問題なく過ごしていけるようお金の計画を考えること

- 現在は収入があっても歳をとれば引退し収入激減も

- しかし一定の生活費やライフイベントで今後もお金は必要

すでに持ってるお金+これから入る見込みのお金-これから必要なお金 ≧0 を目指す

⇒ ライフプランは誰もが必ず考えておきたいもの

ライフプランを立てるメリット・デメリット

ここまでで述べてきたようなライフプランを立てるメリット、デメリットを整理しておきます。

ライフプランを立てるメリット

まずメリットについては次のようなことがあります

- あなたや家族が叶えたかった夢、やりたかったことを実現するための時期や費用など対策も含めて具体的に計画に入れることができる

- 老後資金の準備など今後貯金すべき金額が分かる

- 仕事をリタイアする時期を決められる

- 住宅を自動車を購入する時期や金額のメドが分かる

- 教育費や結婚資金など子どもに充てられる金額のメドが立つ

- 生命保険の必要性や必要保障額が分かる

- 家族でお金の目標を共有できる

ライフプランを立てるデメリット

一方のデメリットですが、ライフプランを立てること自体はメリットだけでデメリットは有りません。

ただライフプランは現時点の状況から考えたプランですから今後も定期的に、あるいは何かライフイベントを経験した時点で見直す必要があります。

また、自分で表形式のライフプランを作る場合は、銀行など金融系サイトのシミュレーションツールを使うよりも作業が煩雑で面倒な部分もあります。

このあたりがデメリットと言えばデメリットでしょうか。

ライフプランの立て方 2 将来の夢とお金の状況を見通す

ライフプランを考えるために、先ずは現時点で分かっているお金のデータをもとに将来のお金の状況を見通してみます。

今後の夢やイベントを考える

まずは、あなたや家族にこれから起こりそうなこと、あるいは実現したいこと(夢)を考えてみます。

自分や子どもの結婚、自動車や住宅の購入、子どもの教育、海外旅行、何かの資格取得、起業など、人によって様々だと思います。

これらをライフイベントと言い、実現時期や必要な費用と併せて整理したものがライフイベント表になります。

ライフプランは、これらライフイベントを実現したうえで生涯にわたって余裕をもった生活ができるように立てたお金の計画です。

ライフプランに含めるお金を整理する

上で考えたライフイベントを実現していくために具体的にライフプランに関わるお金を整理します。

ライフプランでは「すでに持ってるお金」「これから入る見込みのお金」「これから必要なお金」が重要な要素になります。

これらを具体的に洗い出してみます。

すでに持ってるお金

現金、預貯金などの貯蓄がこれにあたります。

なお他にも住宅や株券など資産価値のあるものを所有していることもあると思います。

しかしこれらは換金して現金化しない限りは(今後のお金の過不足を考える)ライフプランには影響してきませんので、ここでは対象から外します。

これから入る見込みのお金

会社員であれば毎月の給料や賞与など、自営業であれば毎月の売上から得られる収入の今後の見込み額です。

会社員であれば退職金のように一時的に大きなお金が入る、あるいは退職したり再雇用になってある時期から収入が減るといったこともあります。

すでに何らかの年金を受け取っている人は年金額も含めます。

そして将来受け取るであろう公的年金、企業年金、私的年金も「これから入る見込みのお金」に含めます。

これらを含めてライフプランで考える将来の収入については次の記事で説明していますので参考にしてください。

⇒ ライフプラン考えるなら将来の収入を漏れなく入れるべし!主な項目をピックアップ

これから必要なお金

老後まで含めて今後必要となるであろう費用です。

まず食費、光熱費など一定の生活費が考えられます。

上で考えたライフイベントの費用もあります。

また病気やケガで急に多くのお金が必要となることも、もちろんあります。

これらを含めてライフプランで考える支出(費用)については次の記事で説明していますので参考にしてください。

⇒ ライフプランでお金(費用)は何に必要?ライフイベントの支出も忘れずに

病気やケガは必要な金額や時期をあらかじめ想定することは難しいので、日ごろからある程度の貯蓄をしておくか、保険に加入することで対処します。

このようにライフプランを作る際にはリスク管理や資産運用も併せて考えておく必要があります。

⇒ 40代、50代からのライフプランはリスクマネジメント、資産運用も考えることが大事

ライフプランに含めるお金

すでに持ってるお金

- 貯蓄(現金、預貯金)

これから入る見込みのお金

- 毎月の給料や賞与、退職金(会社員)

- 売上から得られる収入(自営業)

- 公的年金、企業年金、私的年金

これから必要なお金

- 通常の生活費(食費、光熱費、住宅費など)

- ライフイベントに伴う費用

- 自分や子どもの結婚

- 自動車や住宅の購入

- 子どもの教育(入学金、授業料、塾費用など)

- 海外旅行/国内旅行

- 資格取得

- 起業

- その他

ライフプランの立て方 3 ライフプラン表を作ってみる

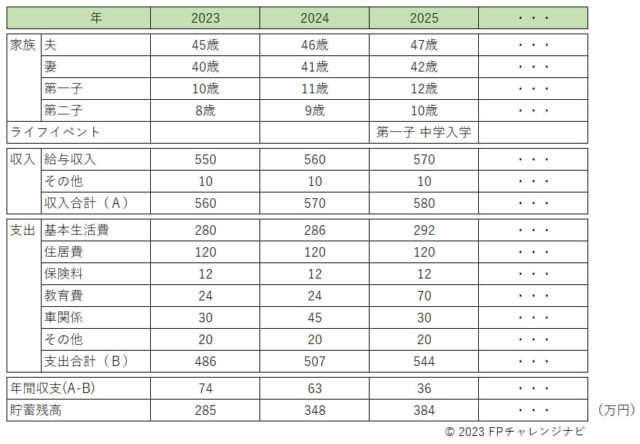

ライフプランを立てるというのは具体的には、現在から将来にわたるキャッシュフローを記載した表を、将来も破綻しないプランで完成させることを意味します。

このライフプラン表は数十年後までの「すでに持ってるお金」「これから入る見込みのお金」「これから必要なお金」の状況を表形式にまとめたものです。

ライフプラン表に実態に即した金額や想定する金額を記入していくことで今後のお金の状況を俯瞰することができるようになります。

そして問題点や改善点を発見しやすくなります。

ライフプラン表を作ったら先ず下の2点はチェックします。

- 毎年の支出が、その時の所持金(収入+貯蓄)で賄えそうか

- ライフプラン表の最終年まで資産がマイナスにならないか

ぜひ、あなたも自分自身のライフプランを立ててみましょう。

なお、ライフプランを立てるにはここで述べたように自分でライフプラン表を作るのみ含めていくつか方法があります。

- エクセル(Excel)などのツールを使う

- ネット上で無料でシミュレーションする

- ネット上のツール(アプリ)を利用する

- 銀行などの金融機関で作ってもらう

- ファイナンシャルプランナーに依頼する

エクセル(Excel)などのツールを使う

エクセル(Excel)などのツールを使って、上に例を載せたようなライフプラン表を自作する方法です。

手間はかかりますが、すべて自分で金額を調べたり計算して入力し、エクセルの関数などで作成しますので、内容を理解できますし納得感もあります。

具体的なライフプラン表の作成方法は下の記事にまとめましたので参考にしてください。

⇒ ライフプラン表の作り方!エクセルでお金の将来をシミュレーションしてみよう

ネット上で無料でシミュレーションする

ネット上には必要な情報を入力すれば無料でライフプランを作ったり診断をしてくれるWebサイトが多数あります。

いくつかの質問に答えるだけで、その場でシミュレーションを行い、すぐに結果を見られるのが特徴です。

質問以外の項目はそれぞれのサイトで定めた前提条件に従って計算しますので、限られた質問に答えるだけでシミュレーション結果を出せるのです。

従ってこれらのシミュレーション結果は、あくまでも目安であり自分にとって正確なものではないことを承知しておきましょう。

代表的なサイトを挙げておきます。

全国銀行協会 ライフプランシミュレーション

大まかな「きほんシミュレーション」と、より細かい「くわしくシミュレーション」の2つが用意されてます。

日本FP協会 ライフプラン診断

9つの質問に答えを選んでいくだけでシミュレーションを行い、将来の家計を診断できます。

金融庁 ライフプランシミュレーション

日本FP協会のライフプラン診断を参考に作成したもので、12の質問に答えるだけでシミュレーションを行い、将来の家計を診断できます。

ネット上のツール(アプリ)を利用する

上で紹介したような簡単なシミュレーションよりも、もっと本格的にライフプランを作成できるネット上のツールがあります。

多くはファイナンシャルプランナーなどが業務用に使う有料のツールですが、中には個人が無料で使えるツールがあります。

有名なのは、FP-UNIV、Financial Teacher Systemの2つです。

上で紹介したシミュレーションサイトに比べれば入力項目も多く、かなり面倒ですが、入力マニュアルが整備されていて難しい部分はほとんどありません。

できあがるライフプラン表(シミュレーション結果)はかなり正確です。

当サイトでは4人家族をモデルケースとして Financial Teacher System でライフプランを作ってみました。

このようなツール(アプリ)の雰囲気を見てみたい方は参考にしてください。

⇒ ライフプランのモデルケース:4人家族を例に専用ソフトでシミュレーションしてみました

銀行などの金融機関で作ってもらう

保険会社、証券会社、銀行などの金融機関に所属しているファイナンシャルプランナーや金融商品に関連する資格を持った担当者が、支店の店頭で無料で相談に対応してくれます。

典型的なのは銀行が時おり実施している「休日○○相談会」のようなものでしょうか。

家族構成から収入、支出、貯蓄などの情報からライフプランを作ってアドバイスもしてくれます。

しかしライフプランを改善するために、その金融機関で販売している金融商品をお薦めされることは覚悟しておいた方がよいです。

ファイナンシャルプランナーに依頼する

いきなりファイナンシャルプランナーに依頼すると言っても、誰に相談していいか、どうすれば相談できるのか、料金は?など分からないと思います。

また、ファイナンシャルプランナー(FP)には2通りの人がいますので、それも迷う原因になります。

- 金融商品を顧客に勧めることでコミッション(手数料)を得ているファイナンシャルプランナー

- 相談料(フィー)だけで収入を得ている独立系ファイナンシャルプランナー

ライフプラン表を作ってもらうだけならココナラで十分

独立系ファイナンシャルプランナー(FP)は特定の商品を勧められることもなく中立の立場でアドバイスしてもらえます。

しかし相談内容や所要時間に応じて料金が発生します。

日本FP協会の認定するCFP、AFPの調査(平成23年)では1時間当たりの相談料金は5,000円未満(25%)から20,000円以上(2%)となっています。

一方、ライフプラン表を作ってもらい簡単なアドバイスを受けるだけであれば、ココナラのようなスキルマーケットでも可能です。

個人のファイナンシャルプランナーがFP事務所よりも低料金で対応してくれます。

ライフプランの立て方 4 お金が不足しそうなら対策を検討

ライフプラン表を作ったら内容をチェックし対策を立てます。

作成したライフプラン表でチェックする大事なポイント

ライフプラン表を作成すると毎年の収支のバランスをはじめ、いろいろなことが見えてきます。

しかし最も大事なポイントは下の2点です。

- 将来にわたって生活を維持できるか

- 必要なときに必要なお金を用意できるか

将来にわたって生活を維持できるか

ライフイベントの影響で年によっては収入よりも支出が多い年もあるかもしれません。

しかし年金以外の収入がほぼ無くなる老後を迎えるまではあまり貯金を取り崩すことなく生活できる見込みであることが望ましいです。

必要なときに必要なお金を用意できるか

ライフプラン表にはライフイベントを記入したと思います。

このイベントが起こるまでに必要なお金を用意できるかも大事なポイントになります。

子どもが学齢期の間は教育費を準備しておく必要がありますし、自分が老後を迎えるまでには老後資金をためておきたいです。

金額が大きい3大必要資金(住宅購入資金、教育資金、老後資金)のほかにも、想定した時期にある程度まとまったお金が必要となるイベントがあるでしょう。

自分や子どもの結婚資金、出産費用、自動車の買い替え、七五三などお祝い事、海外旅行などがありますし、人によっては独立開業資金も必要となります。

これらが自分の想定した時期に想定した金額を用意できそうかチェックします。

ライフプラン表でチェックする大事なポイント

- 将来にわたって生活を維持できるか

現役時代、老後 - 必要なときに必要なお金を用意できるか

教育費、結婚/出産、海外旅行、お祝い事、住宅購入、老後資金、etc.

お金が不足する場合の対策

作成したライフプラン表を上で述べた観点でチェックして必要な時期に必要なお金を用意できるメドが立つのであれば問題ありません。

しかし多くの場合はそうではないと思いますので、ライフプラン表を見直します。

具体的には削れる出費は削り、場合によっては収入を増やす手段も検討します。

これらをライフプラン表に反映して修正します。

それでも不足する場合内はさらに対策を考えて、またライフプラン表を修正します。

- 削れる出費は削る(住宅ローン繰り上げ返済、保険見直しなど)

- 収入を増やす手段を検討(定年後の再雇用、再就職など)

- 貯蓄の計画

- 保険の活用(学資保険、個人年金など)

将来にわたってお金のメドが立った時点でライフプラン表の修正は終わり、現時点でのライフプランの完成となります。

今後もライフプラン表を見直していく

今回作ったライフプランは、あくまでも現時点のライフプランです。

これから生活していくうちに予測と現実が違ってきて少しずつライフプランから外れてくると思います。

今後も何かのライフイベントを行うたびに、あるいは定期的に、ライフプラン表を見直してライフプランを更新していく必要があります。

予測と実績のギャップの原因を分析したり、年を経て予測値が順に実測値に置き換わっていきますので、更新するたびにライフプランの精度が上がっていきます。

ライフプランの立て方:まとめ

おおざっぱではありますがライフプラン表を作成、修正してライフプランを作り上げることの重要性を理解いただけたと思います。

もちろんライフプランを作っただけでは“絵にかいた餅”です。

ライフプラン表を修正する過程で考えた対策をちゃんと実行して初めてライフプランが意味を持つものになります。

そして何かのライフイベントを行うたびに、あるいは定期的に、ライフプラン表を見直してライフプランを更新していくことも忘れないでください。

ライフプランを作っただけでは“絵にかいた餅”

- ライフプラン表を修正する過程で考えた対策をちゃんと実行

- 今後も更新を続けて精度を上げていく

⇒ 将来にわたってお金に困らない生活

お金の基礎知識は誰にでも必要です

今回の記事で取り上げたテーマのほかにも、人生で「お金」に関わるシーンはたくさんあります。

その際に基本的な知識が有るか無いかで、結果が大きく違ってきてしまうことがあります。

幅広いお金の基礎知識を学ぶにはFP(ファイナンシャルプランナー)の資格を目指すのが効率的です。

下の記事では、FP(ファイナンシャルプランナー)の資格が自分のためにも役立つ代表的なシーンを9つ紹介しています。

さらっと読める記事ですので、ぜひチェックしてみてください。

⇒ ファイナンシャルプランナー資格が自分のためにも役立つ9つのシーン!何級まで取ればいい?