40代、50代の人にライフプランと聞くと

- 何からどうやって考えればいいか分からない

- 表を作るらしいけど面倒そうでやる気が起きない

- 金融機関などでライフプランを作ってもらうと何か商品を勧められそう

など、ライフプランを作ることは大事だと薄々感じていながら手が付けられていない人がとても多いです。

この記事では定年や退職が視野に入ってきた40代、50代の世代に考えていただきたいライフプラン作りと、リスクマネジメント、資産運用の考え方を紹介しています。

これを読めば次のことが分かります。

- ライフプランの全体像

- ライフプラン作りの手順

- リスクマネジメント、資産運用の大切さ

将来にわたって経済的に不安のない、自分のやりたいことができる充実した人生を送ることができるようになります。

ライフプラン作りは思っているほど難しいものではありません。

ぜひ、あなたもライフプラン作りを実践してみましょう。

40代、50代のライフプラン

ライフプランとはひと言でいえば「現在から将来にわたるお金の計画」です。

自分や家族の年齢の経過に伴って必要になるであろうお金や収入を予測して、問題なく過ごしていけるようお金の計画を考えることです。

40代、50代の人は今からの数十年間を考えると様々なお金の不安があると思います。

- 現在は収入があっても歳をとれば引退し収入激減も

- しかし一定の生活費やライフイベントで今後もお金は必要

- 多少の貯蓄はあるけどこれだけで将来も十分なの?

この不安を無くす作業がライフプラン作りだと考えてください。

ライフプランを作る手順

ライフプランを立てるとは自分や家族の年齢の経過に伴って必要になるであろうお金や収入を予測して、問題なく過ごしていけるようお金の計画を考えることです。

次のような手順で行います

- いま分かってるお金の情報で将来を見通してみる

- お金が不足しそうなら対策を考えて効果も予測する

- 対策を反映し将来もお金に困らないライフプランを作る

1.いま分かってるお金の情報で将来を見通してみる

生活に関わるお金は下の3つに分類できます

- すでに持ってるお金: 現金、預貯金などの貯蓄

- これから入る見込みのお金: 給料、賞与、退職金、年金など

- これから必要なお金: 生活費、住宅購入、教育費、子どもの結婚費用など

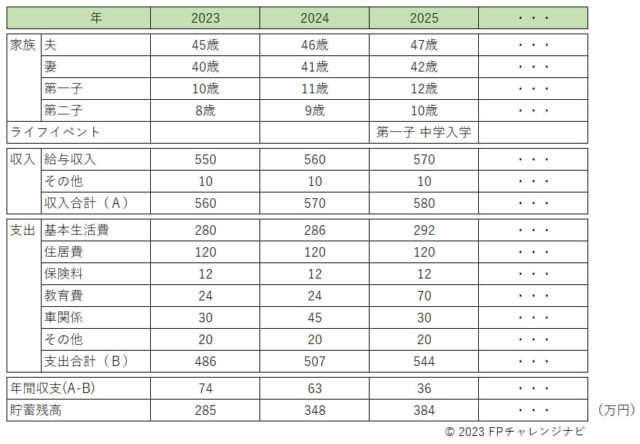

これらのお金について分かっている範囲で、今から数十年についての(ライフプラン表)に記入していきます。

これによって将来にわたる家計のおおよその予測ができます。

ライフプラン表の最下行の“貯蓄残高”が最終年までプラス(黒字)を保っているかどうか確認します。

2.お金が不足しそうなら対策を考えて効果も予測する

ライフプラン表の“貯蓄残高”が最終年まで黒字であれば基本的に問題はありません。

しかし本心はもっと大きな黒字を期待していたり、赤字になってしまった場合は対策を考える必要があります。

対策には2つの種類があります。

- 収入を増やす対策

- 支出を減らす対策

収入を増やす対策

投資で大儲けする、宝くじを当てるなどは予測には入れられませんので、現実的な対策は会社員の方であれば、“定年後も働く”といったことが一般的です。

支出を減らす対策

日々の生活でムダをなくす、贅沢を減らすなどをすぐに思いつくかもしれませんが、支出を減らす対策は他にもいくつかあります。

例えば次のようなことです。

- 住宅ローンの繰り上げ返済を活用して利息の負担を軽減する

- 契約している生命保険を見直して保険料の負担を軽減する

- 自動車購入のインターバルを長くする、または購入をやめる

3.対策を反映し将来もお金に困らないライフプランを作る

上で考えた対策の効果を金額で見積ります。

定年後も働くことにしたのであれば、例えば「60歳から5年間、給与収入が毎年300万円入る」といった感じです。

支出を減らす対策を考えた場合はライフプラン表の対応する年の支出を効果の金額分だけ減額します。

こうやってライフプラン表を更新して、最終年まで貯蓄残高が満足いく額で黒字になっていればライフプラン表はいったん完成です。

今後はこのライフプラン表を意識しながら生活していくことになります。

さらに、何年か経つうちには状況の変化もありますから、定期的に、あるいは何か大きなイベントがある毎にライフプラン表を見直すことが大事です。

- いま分かってるお金の情報で将来を見通してみる

- お金が不足しそうなら対策を考えて効果も予測する

- 対策を反映し将来もお金に困らないライフプランを作る

詳しくは下の記事で説明していますので、まずライフプランを立ててみてください。

⇒ ライフプランの立て方とは?ゆとりある老後生活を実現するノウハウ!

ライフプランを立てたら、それを元にシミュレーションしてみましょう。

まずは下の記事をチェックしてみてください。

⇒ ライフプランのシミュレーション!定年後・老後も あなたのお金は大丈夫?

ライフプランはリスクも考慮

いくら将来を見通してライフプランを作ったところで人生には予想外のことも起こるものです。

例えば次のようなことです。

- 一家の大黒柱が急に亡くなって家族が路頭に迷う

- 大きな病気を患って多額の治療費が必要になる

- 会社が倒産して急に失業する

- 大病を患ったり大ケガによって勤務先を辞める

- 火事や地震で自宅を失い、再建費用が必要になる

- 他人の物を壊したりケガさせたりして賠償が必要になる

このほかにもたくさんあると思いますが、こうしたときのためにあるのが保険という仕組みです。

公的に整備されている保険もありますし、民間の保険に頼るケースもあると思います。

まずは自分に関わる保険を理解する

将来にわたる生活のリスクを考えて公的な保険(社会保険)の内容を確認しておくことと、必要な民間の保険(私的保険)はかけておくようにします。

必要に応じて保険を見直す

40代、50代は子どもが大学を卒業し今後は教育費が不要になった、子どもが独立し家を離れたなど、若いころよりも経済的負担が減り始める年代でもあります。

自分の肩で背負うものが軽くなるということは、若いころに契約した生命保険の保険金が今ではそれほど必要ではなくなっているということです。

今となっては過大な保険金を見直して減額することで保険料の負担を軽減できます。

また40代、50代は若いころに比べて一般に健康上のリスクが高まってきます。

医療保険などに入る必要はないか、すでに入っていたとしても保証内容は十分か、など検討したいことはいくつかあります。

必要に応じて保険の見直しも考えてみましょう。

ライフプランでは資産運用は大事

40代、50代なると老後資金を意識し始めると思います。

ライフプランで金額を予測した老後資金(貯蓄残高)は、それこそ虎の子の大事なお金ですから、もちろんリスクの高い投資に振り向けることはお勧めしません。

そのうえで現時点で取り組みやすい資産運用方法は下の3つになります。

- 元本保証の預貯金

- つみたてNISA、iDeCoで積立投信

- 一般NISAで株取引

40代、50代の資産運用については下の記事で説明しています。

そちらもご一読ください。

⇒ 50代からの資産運用 おすすめは?安全を第一に考えるなら基本は積立の投信

元本保証の預貯金

多くの40代、50代の人は貯蓄のかなりの部分を流動性があって元本も保証されている預貯金に入れていると思います。

それは正しい選択ですが実はリスクもあります。

経済情勢で考えると、時にはデフレの時期もありますが長い目で見れば物価は少しずつ上がっていきます。

つまりお金の価値が下がっていきます。

今のような低金利の預貯金にお金の大部分を入れていると、将来的には資産が目減りしていくリスクがあるのです。

想定する老後資金の他に多少なりとも余裕の資金があるのであれば、少しでも有利な、それでいて少しでも安全な資産運用の方法を実践したいです。

つみたてNISA、iDeCoで積立投信

年齢を考えて、余裕資金があって豊富な投資経験がない限りはリスクの高い投資はお勧めしません。

ただ毎月少しずつでも余裕のお金があるのなら、将来的な預貯金の目減りリスクも考えて“積立投資信託(積立投信)”をお薦めします。

積立投信の主なメリットは以下のような点です。

- 定期的に決まった金額で購入していくことで平均的な購入コストを抑えることができる(ドルコスト平均法)

- 国内や海外の多様な株や債券を含むことができ分散投資を実現できる

- 少ない金額で運用できる

- 専門知識を持ったファンドマネージャーが運用してくれる

- つみたてNISA(注1)、iDeCo(注2)など税制優遇の制度が整備されてきた

注1:つみたてNISAだけでなく一般NISAでも積立投信を始められますが非課税期間が5年で、つみたてNISAの20年より短くなります。

注2:iDeCoで掛金を拠出できるのは現行制度では60歳までですので、60歳を過ぎている人は入れませんし、60歳近い人は始めても効果が限定的になります。

他の金融商品に比べて、つみたてNISA、iDeCoに代表される積立投資信託(積立投信)は投資の初心者でも比較的安心して始められる投資方法だと思います。

つみたてNISAについては次の記事で詳しく説明していますので読んでみてください。

⇒ つみたてNISA(積立NISA)のメリット・デメリット!注意点もあるので気をつけよう

一般NISAで株取引

年齢を考えて、余裕資金があって豊富な投資経験がない限りはリスクの高い投資はお勧めしません。

ただある程度の余裕のお金と株投資の経験があるのなら、一般NISAで株取引を始めても良いと思います。

一般NISA口座で購入した資産から得た利益については最大5年間の非課税期間があります。

一般NISAについては次の記事で詳しく説明していますので読んでみてください。

⇒ NISAのメリット・デメリット 後悔してからでは遅い!2024年からの新NISAとは?

40代、50代からのライフプラン:まとめ

40代、50代ともなれば将来のお金の状況について、おおよそ見通しがつくようになってきます。

遺産の受け取り(相続)もある程度は予測できるようになってるでしょう。

宝くじにでも当たらない限り思いがけず急に大金が入ってくるなどということはありません。

ライフプラン、リスクマネジメント、資産運用を意識することで生涯にわたってお金にゆとりある生活を送れるよう目指しましょう。

お金の基礎知識は誰にでも必要です

今回の記事で取り上げたテーマのほかにも、人生で「お金」に関わるシーンはたくさんあります。

その際に基本的な知識が有るか無いかで、結果が大きく違ってきてしまうことがあります。

幅広いお金の基礎知識を学ぶにはFP(ファイナンシャルプランナー)の資格を目指すのが効率的です。

下の記事では、FP(ファイナンシャルプランナー)の資格が自分のためにも役立つ代表的なシーンを9つ紹介しています。

さらっと読める記事ですので、ぜひチェックしてみてください。

⇒ ファイナンシャルプランナー資格が自分のためにも役立つ9つのシーン!何級まで取ればいい?