この記事ではライフプランのモデルケースとして、4人家族を例に専用ソフト(サイト)でシミュレーションしてみた結果を紹介します。

ライフプラン表はエクセル(Excel)などで自分で作るのが基本ですが、

- 一から自分で作るのはかなり大変な作業

- 自分で作ると抜けや考慮漏れがあっても気づかない

- 自分で作ったライフプラン表では結果の内容に自信が持てない

一から自作というのは少しハードルが高いようで、ライフプランを作成できる専用ソフト(サイト)で作るほうが現実的です。

この記事を読めば

- ライフプランを作成できる専用ソフト(サイト)の使い方をイメージできる

- 作成されたライフプランの見るべきポイントか分かる

- 実際に自分でライフプランを作ってみる場合の参考になる

一度でもライフプランを作ってみれば、それまでなんとなくイメージしていたお金の将来像が明確になり、問題点があればそれが見えやすくなります。

この記事を参考に、あなたもぜひライフプランを作ってみてください。

なおライフプランのシミュレーションについては下の記事で説明していますのでご確認ください。

⇒ ライフプランのシミュレーション!定年後・老後も あなたのお金は大丈夫?

ライフプランのモデルケースを考える前に

ライフプランとは家族世帯であれば家族の、独身世帯であればご自身の「現在から将来にわたるお金の計画」です。

現在は働いて収入があるかもしれませんが歳をとれば引退も考えられます。

歳をとっても一定の生活費は必要ですし、子どもがいれば教育費など子どものための費用も考えなくてはなりません。

あなたや家族の夢を叶えるため、やりたいことを実現するには相応のお金が必要になることも多いでしょう。

ライフプランを立てるとは自分や家族の年齢の経過に伴って必要になるであろうお金(支出)や収入を予測して、問題なく過ごしていけるようお金の計画を考えることです。

ライフプランは例外なく誰でも必ず計画しておきたいものです。

この記事では4人家族をモデルケースとしてライフプランをシミュレーションしてみた例を紹介します。

ライフプランのモデルケースで使った専用ソフト(サイト)

今回のシミュレーションで利用したのは「Financial Teacher System」です。

トップ画面に「将来の家計に問題がないか、誰でも簡単にシミュレーションできる!」と謳われているように誰でも無料で利用できます。

トップ画面の「ユーザー登録する」のボタンからユーザー登録画面に進み、メルアドレスを登録してユーザー登録します。

⇒ Financial Teacher System トップページ

ライフプランのモデルケース:共働き会社員の4人家族

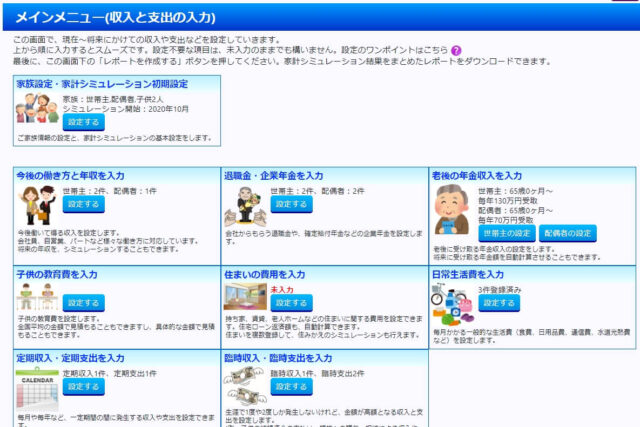

モデルケースの4人家族の情報を順に入力していきます。

なおこの記事に掲載しています画面のスクリーンショットは、システムのバージョンやユーザーの種類(個人、FP)によって少し異なることがあります。

ご了承ください。

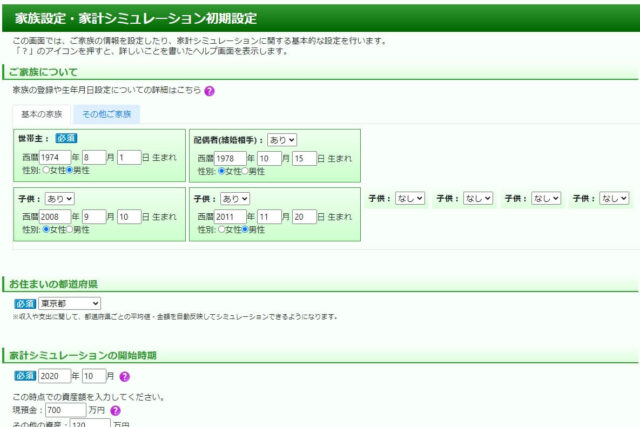

初期設定:4人家族の情報を入力

最初にモデルケースの家族情報やシミュレーション条件などを入力します。

今回は共に会社員の共働きご夫婦とお子さん2人の計4人家族でシミュレーションします。

ご家族の生年月日、収入、資産などは次の通りです。

| 生年月日 | 性別 | |

|---|---|---|

| 世帯主 | 1974年8月1日 | 男性 |

| 配偶者 | 1978年10月15日 | 女性 |

| 子ども1 | 2008年9月10日 | 女性 |

| 子ども2 | 2011年11月20日 | 男性 |

| 居住地 | 東京都 |

| シミュレーション開始時期 | 2020年10月 |

| 開始時点の資産 | 現預金 700万円 その他 120万円 |

| シミュレーション終了時期 | 世帯主、配偶者の両方が90歳になるとき |

居住地で都道府県名を入れておくと、統計データなどで都道府県ごとのデータがあれば自動で参照してくれます。

また「開始時点の資産」の「その他」の資産は、上場株式、金、ゴルフ会員権など、すぐ現金化できる資産の時価総額を入れます

4人家族の日常生活費

毎月定常的にかかる生活費を入力します

ここで入力する生活費は、別に入力する保険料や住まいに関する支出、教育費、定期支出や臨時支出を除いた金額です。

今回は以下のように設定しました。

- 現在の生活費は月に45万円

- 世帯主が65歳の年から生活費は月に35万円

- 世帯主が69歳の年から生活費は月に30万円

家族の今後の働き方と年収

世帯主と配偶者の現在および今後の働き方を入れます

今回は次のような情報を入れます。

世帯主

- 会社員として65歳になるまで勤務

- 現在の年収は600万円、これが日本の平均的な年収上昇率で上昇していく

- 65歳からはアルバイトで70歳まで働く

- 65歳時の年収は60万円で働き終えるまで変わらない

配偶者

- 会社員として65歳になるまで勤務

- 現在の年収は450万円、これが日本の平均的な年収上昇率で上昇していく

- その後は働く予定はない

なお年収があらかじめ分かっている場合は毎年の具体的な年収額を設定することもできます。

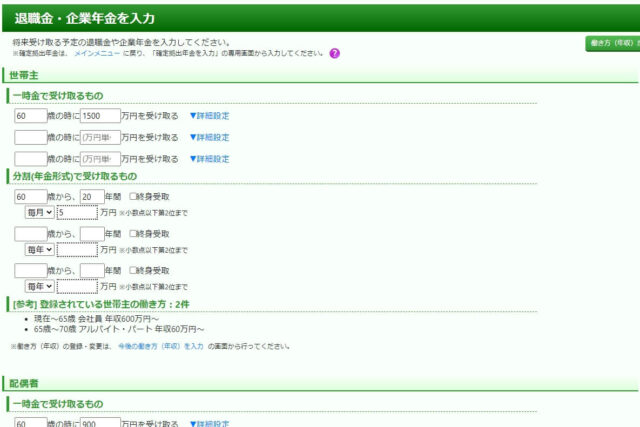

退職金・企業年金

世帯主と配偶者の退職金や企業年金を入れます

今回は次のような情報を入れます。

世帯主

- 60歳の時、一時金として1500万円受け取る

- 60歳から20年間、毎月5万円の企業年金を受け取る

配偶者

- 60歳の時、一時金として900万円受け取る

- 60歳から20年間、年間36万円の企業年金を受け取る

今回使った Financial Teacher System では、世帯主、配偶者それぞれで、一時金、年金とも最大3つまで設定できます。

老後の公的年金収入

世帯主と配偶者が将来受け取る公的年金の見込額を入力します。

2人とも会社員なので国民年金と厚生年金の両方の保険料を支払っている前提で入力します。

世帯主

- 65歳から老齢基礎年金60万円と老齢厚生年金70万円を受け取る

配偶者

- 65歳から老齢基礎年金と老齢厚生年金を合わせて70万円受け取る

上のような具体的な金額が分からない場合は、ねんきん定期便に記載の数値をそのまま入力するだけで、将来の年金額を推計してくれます。

ねんきん定期便も無い場合は、現在の年収だけを基に推計することもできますが、正確性は低くなります。

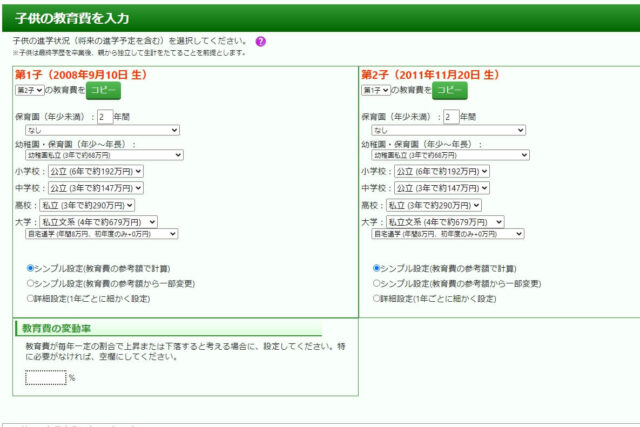

子どもの教育費

お子さん毎の保育園から教育費を入れます。

毎年の教育費を具体的な金額で設定することもできますし、公立/私立、文系/理系などの平均値を用いることもできます。

今回はお子さんは2人ですが下の同じデータを設定しました。

| 保育園(年少未満) | なし |

| 幼稚園・保育園(年少~年長) | 私立幼稚園 |

| 小学校 | 公立 |

| 中学校 | 公立 |

| 高校 | 私立 |

| 大学 | 私立文系・自宅通学 |

その他の入力項目

詳細は割愛しますが他にも次のような金額も設定できます。

- 定期収入・定期支出

- 臨時収入・臨時支出

- 加入保険

- 住まいの費用

「住まいの費用」は、賃貸の場合の家賃、更新料、持ち家の場合は住宅ローンや固定資産税、管理費などの維持費、売却などの金額を設定できます。

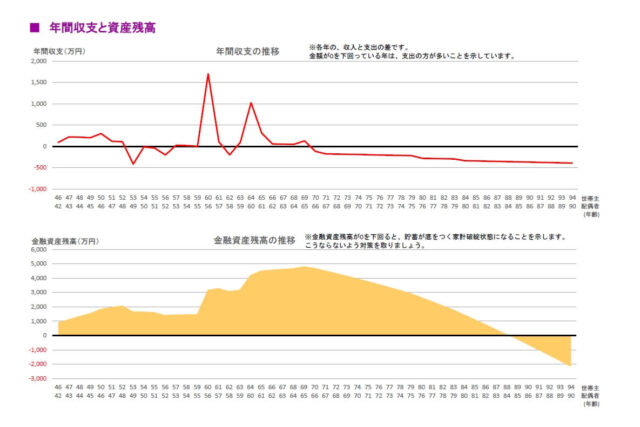

結果はグラフで一目瞭然、対策を考えよう

必要な項目を入力してシミュレーションを行うと結果のレポートが出力されます。

レポートは10ページ以上ありますが、最初に見るべきなのは「年間収支と資産残高」のページ(上の図)の下半分「金融資産残高の推移」のグラフです。

「金融資産残高の推移」で分かること

このグラフでは、シミュレーションを行った期間全体(=多くは生涯)にわたって、生活していくための資産が十分に確保できているかがひと目で分かります。

シミュレーションの最終年まで金融資産残高がマイナスになってないか確認します。

今回のモデルケースのご家族では残念ながら最後の方でマイナスになってしまっています。

その時点で資産が底をついて生活に支障をきたしてしまうことが予測されます。

どのような対策が考えられるか?

上のモデルケースのように途中でマイナスになってしまう場合には何らかの対策を考えなくてはいけません。

対策には資産を増やす(収入を増やす)対策と、支出を減らす対策の2種類が考えられます。

資産(収入)を増やす対策としては、定年後も勤める、副業をする、毎月の貯金額を増やすなどが考えられます。

支出を減らす対策は住宅や自家用車の購入費用、子どもの結婚費用、教育費、旅行など主にライフイベントや趣味の費用の見直しを考えます。

日常の生活費でも無駄な固定費などがあれば見直します。

いずれにしても、幸せな人生を送るためのお金ですから、人生の楽しみを奪わない範囲で、家族の生活に無理のない範囲で考えることが大事です。

ライフプランのモデルケース 4人家族の例:まとめ

自分の将来のお金の状況については漠然としたイメージしか持ってない方が多いと思います。

今回紹介したようなライフプラン表を1回でも作ってみると、将来の状況がより明確に正確に認識できるようになります。

早めに問題を発見したり対策を考えたりすることもできます。

また今後、生活に何か大きな変化があった(ライフイベントの変更)場合も、長期的な視点で対処を考えやすくなります。

ぜひ一度、あなただけのライフプラン表を作ってみることをお薦めします。

ライフプラン表を作れば将来のお金のイメージが、より明確に正確になる

- 問題点を早めに発見し対策が立てられる

- ライフイベントの変化にも長期的な視点で対応できる

お金の基礎知識は誰にでも必要です

今回の記事で取り上げたテーマのほかにも、人生で「お金」に関わるシーンはたくさんあります。

その際に基本的な知識が有るか無いかで、結果が大きく違ってきてしまうことがあります。

幅広いお金の基礎知識を学ぶにはFP(ファイナンシャルプランナー)の資格を目指すのが効率的です。

下の記事では、FP(ファイナンシャルプランナー)の資格が自分のためにも役立つ代表的なシーンを9つ紹介しています。

さらっと読める記事ですので、ぜひチェックしてみてください。

⇒ ファイナンシャルプランナー資格が自分のためにも役立つ9つのシーン!何級まで取ればいい?