少し月日が経ったとはいえ、まだまだ記憶に新しい老後2000万円問題(年金2000万円問題)。

このほど遅ればせながら問題の発端となった報告書を読んで、2000万円という金額の内訳を確認しましたので紹介します。

また報告書そのものについても簡単に紹介しますが、実は高齢化社会を迎えるにあたって、お金についてとても順当なことを述べている報告書でした。

興味のある方はご一読ください。

老後2000万円の内訳

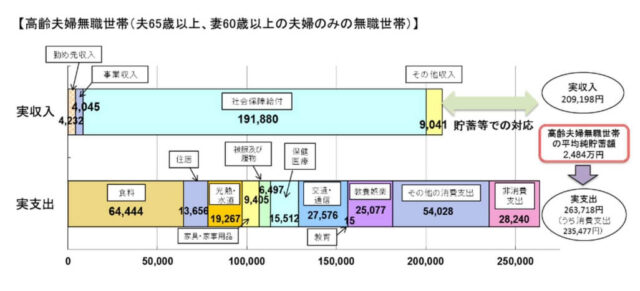

(出典:金融審議会 第21回 市場ワーキング・グループ 厚生労働省資料)

問題の報告書は正式には「金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」」と言います。

⇒ 金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

その報告書の中で、金融審議会「市場ワーキング・グループ」第21回で配布された厚生労働省提出資料の中の図を引用しています。

それが上の図です。

この図はさらに総務省の家計調査(2017年)から引用した図で、引退して無職となった高齢者世帯の1ヶ月の収入と支出の状況を示しています。

この図では1ヶ月の実収入と実支出の内訳が示されていて、実収入(209,198円)と実支出(263,718円)の差から、1ヶ月に54,520円不足するとしています。

このことから、毎月の赤字額を約5万円として、「20年で約1,300万円、30年で約2,000万円の(保有する金融資産の)取崩しが必要になる」としています。

これが問題とされた2000万円の内訳・根拠のようです。

老後2000万円問題の報告書の内容

問題の報告書「金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」」は、現時点で金融庁のホームページで誰でも参照できる状態になっています。

本文は全体として大きく「現状把握」「基本的な視点及び考え方」「考えられる対応」の3つに章立てされています。

(「はじめに」「おわりに」「付属文書1」「付属文書2」は除いています)

多くの人は今回の報告書そのものを読んだことはないと思いますので、簡単に内容を紹介しておきます。

現状把握

社会の長寿化に伴うライフスタイルの変化、介護の増加、収入の伸び悩み、就労環境の変化など、高齢社会を取り巻く環境変化を整理する。

人口動態など

長寿化が進んでいる。しかし不健康による就労を妨げたり介護費用を増加させないためにも健康寿命と平均寿命の差を縮めていくことが重要。

今は少子高齢化が進むにつれて三世代世帯が減り、夫婦のみ世帯、単身世帯が増加してきている。

また認知症の人が増加していて今後さらに増える見込み。

今後は認知・判断能力が低下した人の資産を守るための成年後見制度を活用した資産の割合が増えていくと予想されるのでその管理が課題。

収入/支出や就労の状況

平均的な収入・支出を見ると各世代ともバブル崩壊以降は低下傾向。

就労状況については、高齢者の労働力率/体力/思考レベルは高く、高齢者の就労継続は今後も続きそう。

他方で若年層を中心に働き方が多様化してきていて、多様なスキルを身につけ一つの企業に留まらずに働くスタイルは、長く働き続けられる可能性が高まる。

また企業の退職金給付額は減少傾向で退職金制度を採用している企業数も減少傾向なので、退職後の生活や資産運用を考慮して事前の情報収集が重要。

金融資産の保有状況

全体的に若年層よりシニア層の金融資産の保有割合が高く今後もこの傾向が続く見込み。

老後の生活では年金などで不足する分は金融資産を取り崩していくが、毎月の不足額を5万円とすれば20年で約1300万円、30年で約2000万円が必要になる。

しかもこの金額には老人ホームなどの介護や住宅リフォームなどの特別な支出を含んでいないので早い時期から生涯のマネープランを検討することが重要。

なお75歳以上の高齢世帯の金融資産はアメリカでは最近20年で約3倍に伸びているが日本はほぼ横ばい。

これは401kなど制度の違いもあったと思われるが、日本でもNISAやiDeCoなど制度的な環境が整いつつある。

金融環境に対する意識

内閣府の世論調査や他のアンケート調査によると老後に不安を感じている人が多く、その主要要因は「お金」。

対策として「現役で働く期間を延ばす」、「生活費の節約」を考える人は多いが投資を行っている人は少ない。

投資が少ない理由は資金不足、知識不足など顧客側の事情だけでなく金融機関側が顧客のニーズや悩みに寄り添っていない状況もありそう。

基本的な視点及び考え方

上の現状整理から導き出される個々人および金融サービス提供者の双方が認識することが望ましい事項は次の通り。

資産寿命を延ばす

平均値で見れば高齢夫婦無職世帯はその後の20~30年の人生で1300~2000万円の資産が不足する。

もちろん平均値なので個々人により大きく異なるが、いずれにしても今までより長寿になり長く生きるのであればそれに応じて資産寿命も延ばさなければならない。

そのためには、まずは老後の生活で公的年金以外で賄わなければいけない金額がどの程度になるかを考えてみることが必要。

そして生涯にわたる計画的な長期の資産形成や資産管理の重要性を認識することが大事。

ライフスタイルの多様化により個々人のニーズも様々に

夫婦のみ世帯やとくに単身世帯の増加、雇用慣行の変化による働き方の柔軟化などが進み、また所得や保有資産も個人によるバラつきが大きくなってきている。

そのような状況では大学を卒業して就職し結婚、住宅購入、その会社で定年を迎えて退職、退職金と年金で暮らすといった、従来の標準的なライフプランに当てはまる人はほとんどいなくなると思われる。

今後は自分のライフプランは自分自身でしっかり想定して収支や資産管理を考えていく必要がある。

公的年金の受給に加えて生活水準を上げるための行動

公的年金は今後も老後の収入の柱だが、少子高齢化により働き手の世代は中長期的には縮小していくのでマクロ経済スライドで給付水準の調整が進められる。

自分の年金受給額を把握し、希望する生活水準に不足するのであれば、就労の継続、支出の見直し、資産形成、資産運用など「自助」の充実が必要。

認知・判断能力の低下は誰にでも起こりうる

現代の高齢者は元気で、実際に現役で働いている人も多い。

しかし長寿化と認知症の人の増加を見ると、今後は認知症の人は例外的な存在ではなくなり、どちらかというと誰にでも起こりうると認識すべき。

認知・判断能力が低下しても、それによる日常生活の様々な制約をできる限り回避するための事前の備えや適切な対応が重要になってくる。

考えられる対応

以上を踏まえて考えられる対応を整理する。

個々人の資産形成、資産管理

現役期

長寿化に対応し、長期・積立・分散投資など少額からでも資産形成の行動を起こす時期。

- 自らにふさわしいライフプランを検討し、元本保証の預貯金のほかにも将来に向けて早い時期から少額からでも長期・積立・分散投資による資産形成を行う

- 顧客の利益を重視する長期的に取引できる金融サービス提供者を選ぶ

リタイア前後期

リタイヤ以降の人生も長期化しているので、金融資産の目減りの抑制や計画的な資産の取崩しに向けて行動する時期。

- 退職金がある場合は、それを含めてマネープランを再検討する

- 必要に応じで収支の改善策を実行する

- 中長期的な資産運用を継続し計画的な取崩し行う

高齢期

資産の計画的な取崩しを行うとともに認知・判断能力の低下や喪失に備えて行動する時期。

- 医療費の見積もりや老人ホーム入居など必要に応じてマネープランを見直す

- 認知・判断能力の低下や喪失に備えて取引関係を簡素に整理し、金融面では本人意思を明確にしておき他者のサポートを受けやすくしておく

金融サービスの目指すべき姿

顧客にふさわしいサービスの提供や、リスクなどを顧客が判断できる十分な情報の提供など顧客本位の業務運営は前提としたうえで以下が考えられる。

- 顧客の「自助」需要に応じて資産形成・管理やコンサルティング機能の強化

- 多様な顧客ニーズに応じて商品やサービスの多様化、見える化の推進

- 認知・判断能力が低下・喪失した顧客に向けて資産の運用・保全の商品やサービスの充実

現役期の顧客へ

老後資金も含めて潜在的に資産形成ニーズを持っている顧客

- 金融以外の資産・負債も含めたマネープランの提案など総合的なコンサルティングサービスの提供

- 資産形成のニーズに対して長期・積立・分散投資を提案

- 長期的に取引できるよう顧客との信頼関係を構築

リタイア前後期の顧客へ

働き方の変化、退職金などにより残りの人生の過ごし方や自らの収支を見直す顧客。

- 就労延長・支出抑制・資産取崩し・長生きリスクなどに応じて総合的なマネープランの提供や多様な商品サービスを充実しワンストップ化サービスを目指す

高齢期の顧客へ

介護などのニーズによりマネープランを見直したり認知能力の低下・喪失に備えて、金融面でも準備を行う顧客。

- 非金融サービスとも連携し総合的なサービスの提供

- 認知能力が衰えた後も可能な限り以前と同様に金融サービスを受けられる環境作り

環境整備

行政機関や業界団体などによる環境整備も重要である。

資産形成・資産承継制度の充実

つみたてNISA、iDeCo

長期の資産形成に有効な長期・積立・分散投資の制度として「つみたてNISA」、「iDeCo」が整備されてきた。

税制面で一定の優遇もあるが利用はまだ国民の一部に留まっているので、金融庁や厚生労働省はより一層の制度の周知、重要性の広報を行うべき。

そしてさらに利便性を高めるためには「つみたてNISA」制度の恒久化、「iDeCo」の拠出可能年齢の上限の引き上げなどをはじめとして検討すべき課題も多い。

住宅資産の有効活用

高齢者を中心に持ち家比率は高く、リフォーム市場の活性化や良質な既存住宅の資産価値の適正評価など住宅資産を有効に活用できる環境整備が重要である。

資産承継の制度

相続時の資産評価で、例えば不動産と株式などの有価証券では算出方法が異なり、不動産の方が有利になっている。(時価よりも評価額が低くなる)

それが投資をする際の資産選択の歪みも繋がっているため、資産承継の制度も検討すべき課題の一つである。

事業の承継

企業経営では高齢化が進み、今後10年間で200万人を超える中小企業等の経営者が引退時期を迎えるとされ、事業承継は重要な課題である。

金融リテラシーの向上

つみたてNISAなどの関連制度がより普及するには金融リテラシーの向上が重要で、これまでにも取り組んできたが関係省庁などの協力を得て一層強化すべきである。

また退職金や企業年金も老後の資産の大きな柱であることから、企業も従業員一人一人に対する投資教育を充実させ、リテラシーに応じた資産形成の選択肢を用意することが求められる。

アドバイザーの充実

個人のライフスタイルが多様化し金融商品・サービスも多様化してきているため、個人が自分で最適なものを選択することは難しくなってきている。

その解決に必要なのは、特定の業界に偏らず顧客の立場に立ったマネープランを策定するなど総合的にアドバイスできるアドバイザーである。

その候補として現状では投資助言・代理業、金融商品仲介業、保険代理店やファイナンシャルプランナーなどが想定されるが、今後は認知度の向上やサービスの質的な向上が望まれる。

高齢顧客保護のあり方

高齢期の顧客への対応については上で述べてきた以外にも検討すべきことがある。

例えば現状の日本証券業協会の投資誘導などのルールでは、一定の年齢以上の顧客に対しては、それより若い顧客とは対応を変えている。

しかし同じ年台でも個人で状況は異なるので、本来は一人一人に合わせたきめ細かい対応が望ましく、金融業界で横断的に見直していくべきである。

また、認知・判断能力の低下・喪失後も本人が資産運用を続けたい場合に対応する制度の一つに成年後見制度がある。

成年後見制度で本人意思の尊重と財産保護の両立を図る方策について関係省庁などが連携して検討していくべきである。

報告書が言いたかったことは?

以上、“簡単に”内容を紹介するつもりが意外に長文になってしまいました。

結局のところこの報告書が何を言いたかったのか、私としては次のようなことではないかと思います。

日本社会は高齢化が進んできた。

高齢者がいつまでも元気で社会で活躍できることは良いことではあるが、一方でお金もかかるので、健康寿命と同時に資産寿命も伸ばさなければいけない。

老後の支えとして公的年金があるが、これはいわゆる“保険”であり、これだけで生活をすべて賄えるというものではなく、不足する分は自助で補う必要がある。

しかも、何にお金を使い、何に使わないかといった価値観は多様化し、所得や保有資産の状況もバラついてきた現代では“不足する分”も人それぞれ。

したがって個人個人が少しでも早く(標準モデルなどに惑わされることなく)自分自身のライフプランをしっかり考え、必要な資産形成に着手する必要がある。

そして資産形成は「長期・積立・分散投資」が効果的なので着手する時期は早ければ早い方が良く、個人によるスキルアップや情報収集が望まれる。

一方、制度面では「つみたてNISA」、「iDeCo」など整備されてきているが利用はまだ多くない。

行政機関や関連団体は、個人の自助の必要性の啓蒙や、関連する制度について周知に努めるべき。

金融サービス事業者もそれらを意識した商品やサービスの開発、顧客対応が求められる。

また認知症が今後も増加することが予想される。

認知・判断能力の低下・喪失した人の資産管理、資産運用をサポートする制度の一つの成年後見制度を今後も改善していく必要がある。

金融サービス事業者もそれらを意識し顧客対応が求められる。

老後2000万円の内訳は?問題の報告書を紹介:まとめ

私個人としては“高齢化社会を迎えるにあたってお金についてとても順当なことを述べている報告書”という印象です。

公的年金は税金が投入されているだけあって保険料を払った何十年も後も物価変動をカバーした金額を給付してくれます。(満足できる給付水準なのかは別として)

ある意味、個人年金よりオトクな制度です。

それでも「公的年金だけでは足りない、自助努力が必要」というのは多くの人が感じていたことだと思います。

私たち一般の個人も老後資金がいくら必要なのか考えたうえで金融知識を少しでも深めて自己責任で資産形成に取り組む必要がありそうですね。

なお老後資金の考え方や公的年金については下の記事で説明しています。

併せてご一読ください。

⇒ 老後資金はいくらあれば安心?夫婦/一人暮らし(独身)で必要金額を試算!

⇒ 年金いくらもらえるか?夫婦と独身の違いは?ラクラク計算は早見表や「ねんきん定期便」で!

お金の基礎知識は誰にでも必要です

今回の記事で取り上げたテーマのほかにも、人生で「お金」に関わるシーンはたくさんあります。

その際に基本的な知識が有るか無いかで、結果が大きく違ってきてしまうことがあります。

幅広いお金の基礎知識を学ぶにはFP(ファイナンシャルプランナー)の資格を目指すのが効率的です。

下の記事では、FP(ファイナンシャルプランナー)の資格が自分のためにも役立つ代表的なシーンを9つ紹介しています。

さらっと読める記事ですので、ぜひチェックしてみてください。

⇒ ファイナンシャルプランナー資格が自分のためにも役立つ9つのシーン!何級まで取ればいい?